服务热线

177-5061-9273

一、全球香精香料行业集中度

香精香料处于香水香氛行业的上游,由于技术、人才、资金和大客户等壁垒存在,目前处于寡头垄断的发展阶段。2007-2019年,全球市场CR10不断提升,2019年达到90.9%,各国际巨头均掌握超过1,000种产品。

2007-2019年全球香精香料企业CR10变化

数据来源:观研天下整理

壁垒带来马太效应,全球香精香料企业的集中度快速提升。2007年至2017年,CR10的CAGR为1.2%,2017至2019年的CAGR为7.3%,集中度提升不断加速。

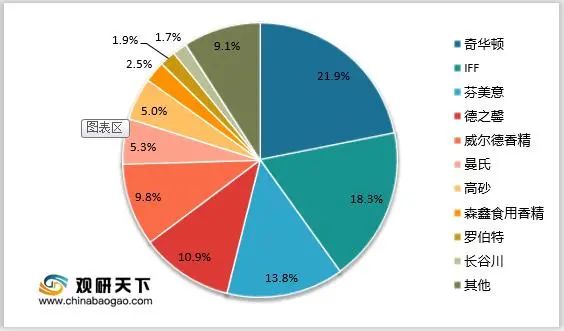

根据观研报告网发布的《2021年中国香精香料市场分析报告-行业发展现状与投资规划分析》显示,2019年,全球的香精香料行业CR5为74.7%,与第二梯队拉开明显差距,主要参与企业为奇华顿、IFF、芬美意、德之馨和威尔德香精。第二梯队(Top5-10)的市占率为16.4%,超过全球市场上其余公司营收总和,中小企业已较难打破垄断格局。

2019年全球香精香料企业CR10占比

数据来源:观研天下整理

二、我国香精香料行业集中度

中国香精香料总产量高,但与国际龙头相比,中国香精香料龙头市占率较低,行业格局分散,资产规模较小。

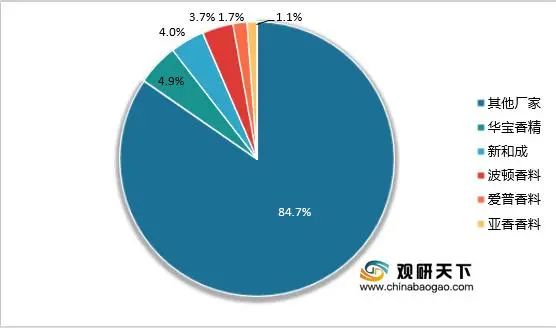

国有1,000余家香料香精企业,但2019年中国香精香料市场规模为449亿元,年销售额亿元以上的企业仅10余家,千万规模企业300余家,CR5仅为15.4%,目前市场中的龙头是本土企业华宝国际,其香精香料业务市占率为4.9%,剩余84.7%的其他企业主要为小香精香料厂商。

2019年中国本土企业香精香料业务营收CR5

数据来源:观研天下整理

2020年中国香精香料产量约为135.6万吨,奇华顿作为香精香料行业的第一巨头,产量为38万吨。由于香水行业“以需定量”,奇华顿在需求端市占率约为22%(销售额),刨去其作为龙头的溢价(假设为1.5倍),其产量约占全球产量15%,则全球香精香料产量约为253万吨,中国香精香料产量在全球的占比约为53.6%。

香精香料材料产量占比高,但出口的香水制成品占比低,说明中国的香水制造企业虽有原材料优势,却缺乏领先的制造技术和知名品牌。

多数小企业仅具备简单的香精香料生产技术,缺少研发能力,无法掌握有差异化的香精香料配方,因此中国本土香水品牌通常与国外头部香精香料企业合作生产配方,尚未形成护城河,与龙头的营收断层逐渐拉大,存在较大提升空间。

叠加宏观层面,中国对于香氛日用品的需求逐步增强,倒逼中国厂家提高产量和增强研发。若内需继续扩大,本土香精香料龙头将“因需驱动”,有望打破外企垄断。而参考全球香精香料企业的马太效应,小企业则面临整合风险。

三、香精香料行业壁垒

香料分为天然香料和合成香料,天然香料来源于植物原料和动物分泌物,合成香料来源于石油化工。

天然香料虽然品质好,但来源有限且萃取价格昂贵。如萃取一公斤的玫瑰精油,需要3.5吨的玫瑰花瓣,约100万朵玫瑰花,存在着较高的资金壁垒。合成香料成本较低,但是需要从石化原料中合成香料,目前市场有6,000余种香料,较小众的香精香料工艺通常由龙头企业独家掌控,技术壁垒高。

制成香料后,需要人工进行配比调和成香精,但这一过程的制备工艺复杂,原料由几种至上百种香料制成,差异较大,而全球仅有约400位专业调香师,存在较高的人才壁垒。

做为高新技术行业,香精香料行业巨头们对于研发的投入较高,平均研发投入占营收比例普遍高于6.5%,平均研发费用率为8%,仅低于软件行业,与软件与服务行业的研发费用率基本持平。在2020年中,香型香料龙头奇华顿的研发投入占营收比例达到8.5%,德之馨的研发费用率为6%,华宝股份为7.3%。